仮想通貨AEROとは?特徴や将来性を徹底解説!

「AEROってどんな仮想通貨?」「Aerodrome Financeの仕組みや将来性を知りたい!」と気になっている方もいるのではないでしょうか。

AEROは、Aedrome Financeという分散型取引所(DEX)のガバナンストークンであり、流動性提供者やガバナンス投票者にメリットをもたらす革新的な仕組みがあります。

本記事では、AEROの基本情報から特徴、メリット・デメリット、今後の展開まで詳しく解説します。

AERO(Aerodrome Finance)とは?

Aerodrome Financeの概要

Aerodrome Financeは、仮想通貨の取引をスムーズに行うための分散型取引所(DEX)です。

特に「流動性の提供」に特化したサービスです。

仮想通貨の売買がスムーズに行えるよう、取引市場に仮想通貨の流動性を供給する人に報酬を与える仕組みを採用しています。

Aerodrome Financeの大きな特徴としては、Velodrome FinanceというDEXの仕組みがベースです。Velodrome Financeの仕組みを改善し、効率よく流動性を供給できるように設計されています。

AEROトークンの基本情報

| 名称 | Aerodrome Finance |

| ティッカーシンボル | AERO |

| 時価総額ランキング | 110位 |

| 価格 | 0.56ドル |

| ローンチ | 2023年8月 |

| 発行上限 | 14億トークン |

| 取り扱いのある取引所 | ・Bybit・Coinbase Exchange・Bitget など |

| 公式 | ・Webサイト ・ホワイトペーパー ・YouTube ・X(旧Twitter) ・discord |

Aerodrome Finance(AERO)の特徴と仕組み

AEROの特徴と仕組みを以下の3つから解説します。

- 流動性提供プロトコルとしての役割

- veAERO NFTの主要機能と取得方法

- Aero Fedシステムとは?

流動性提供プロトコルとしての役割

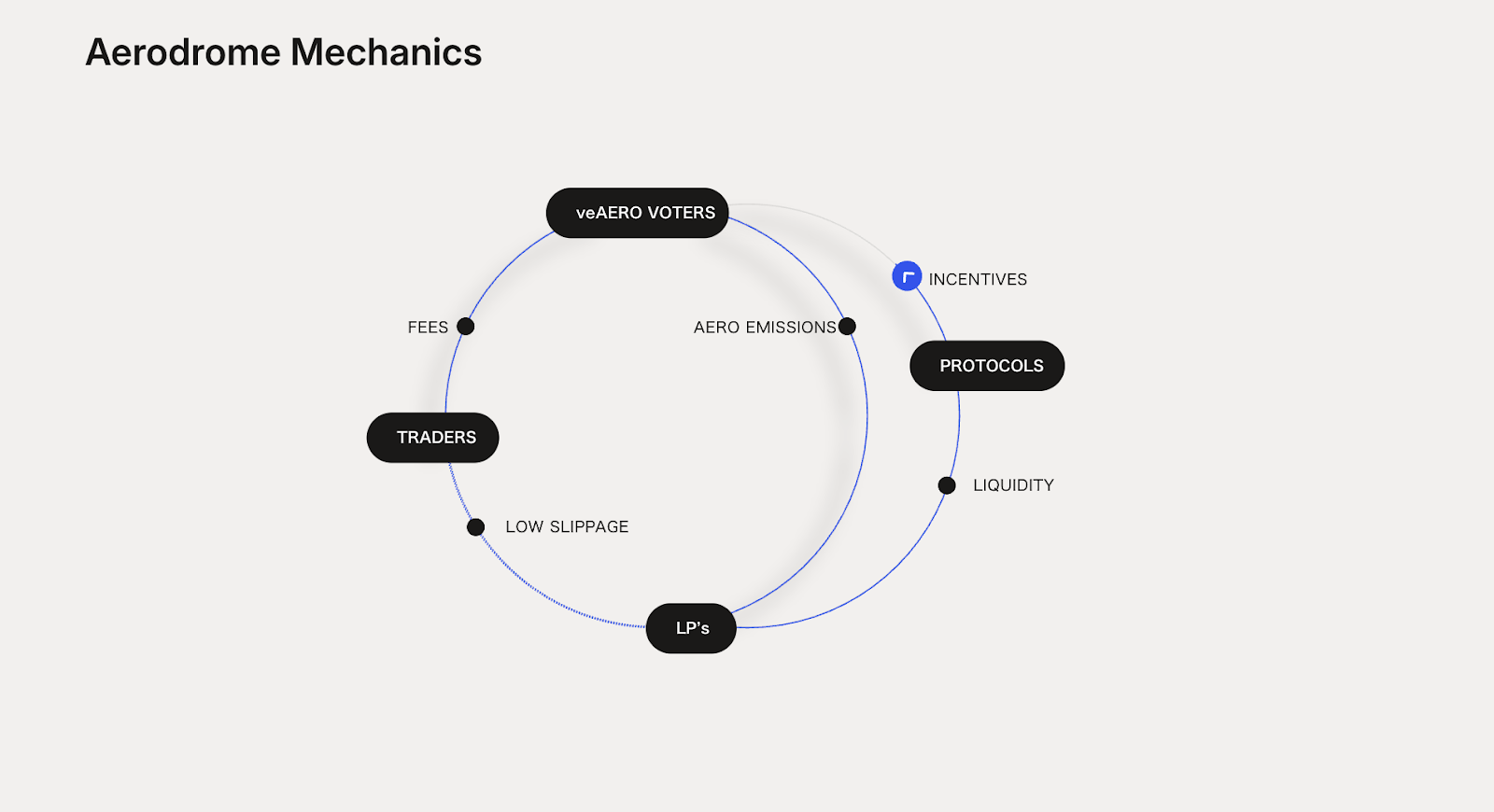

Aerodrome Finance(AERO)の大きな特徴は、流動性提供プロトコルとしての役割です。

分散型取引所では、取引がスムーズに行われるために常に通貨を準備しておくことが必要です。

Aerodrome Financeでは、資金を供給してくれるユーザーに報酬を与えることでいつでも取引がスムーズに行える環境を維持しています。

◼️実際の仕組みの例

ユーザーがAerodrome Financeに仮想通貨を預ける

↓

預けられた通貨は取引所で自由に取引に使える状態になる

↓

預けたユーザーは、その見返りとしてAEROトークンを受け取る

この仕組みが上手く機能することで、取引所の運営は安定し、利用者にとって安心して取引が行えるようになっています。

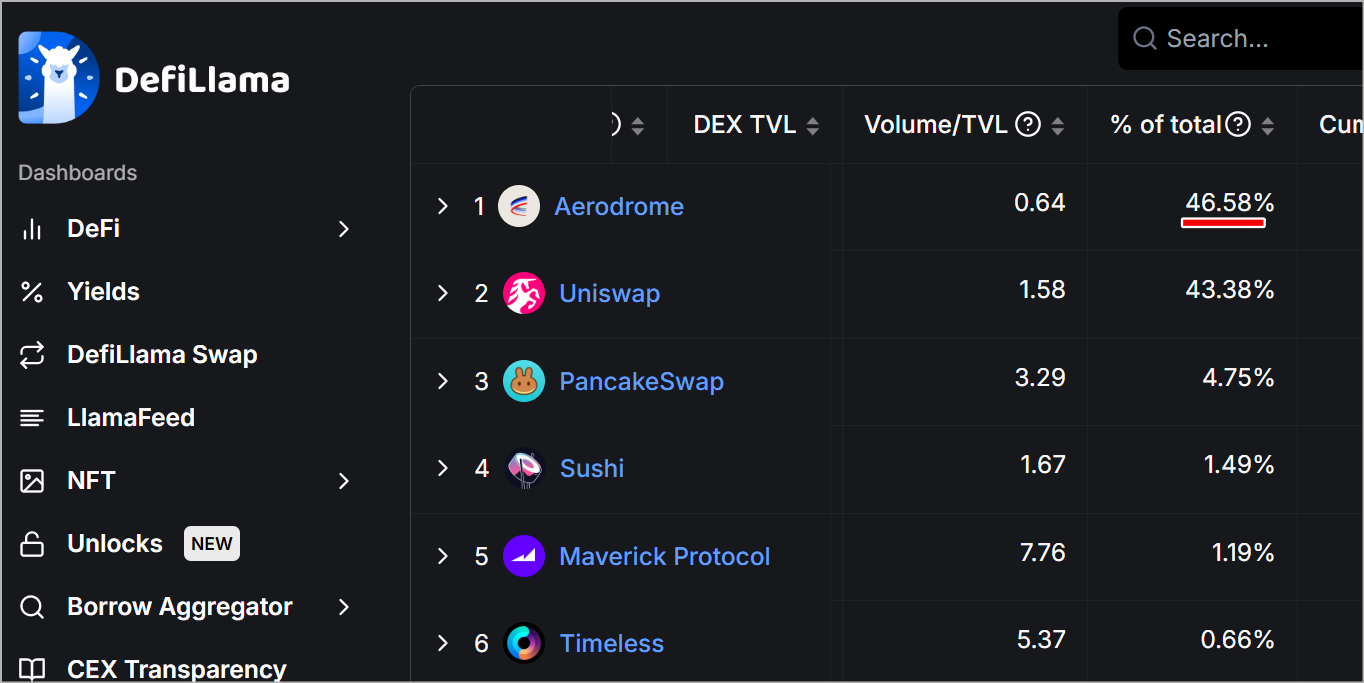

Aerodrome FinanceはBaseチェーン上で最も成功している分散型取引所の1つで、多くのユーザーが利用しています。Baseチェーンの取引高を見てみると、Aerodrome Financeは常に上位にランクインするくらいの取引高を誇ります。

ただし、市場状況や提供する流動性の量によって貰えるトークンの量は変動するため、必ずしも毎日一定量のAEROトークンが得られるわけではありません。

veAERO NFTの主要機能と取得方法

veAERO NFTとは、AEROトークンを一定期間ロックすることで得られる特別なNFTのことです。veAERO NFTは単なる記念品ではなく「AEROの将来を決める投票券」の役割を持っています。

主な機能は以下のとおり。

- プロジェクトの方針や報酬の設定を決める投票に参加できる

- veAERO NFTを持つと、普通にAEROを持つよりも多くの報酬を受け取れる

- 長期間ロックするほど、1票の重みが大きくなる

要するに、veAERO NFTはAEROトークンをロックすることで得られるNFTで、Aerodromeプロトコルの運営に関わるための重要な権利と特典を持つものです。

取得方法の流れは以下のようになります。

- AEROトークンを入手する。

- AEROトークンをAerodrome Financeに一定期間ロックする。(例えば1年)

- ロックした期間に応じて、特別なNFT(veAERO NFT)を手に入れられる。

Aero Fedシステムとは?

Aero Fed(エアロフェド)システムは、AEROトークンの「発行量(排出量)」をみんなの投票で調整する仕組みのことです。

主に2つの役割を担っています。

| 役割 | 詳細 |

|---|---|

| 動的排出量調整 | ・市場に応じて、トークンの排出量を週ごとに微調整。 ・インフレ抑制や成長促進を柔軟に実行可能。 |

| 分散型ガバナンス | ・veAERO保有者が投票で排出量の増減を決定 ・選択肢は「増加」「減少」「現状維持」の3パターン |

何故こんな仕組みがあるのかと言うと、AEROの価値を守りながら、プロジェクトの健全な成長をサポートするためです。

通常はトークンの発行量を度決めたらずっとそのままというプロジェクトが多いです。しかしそれだと、市場が冷えてる時も、盛り上がってる時も同じ量のトークン流通してしまって、価値が安定しないという難点があります。

そこでAerodromeは「市場の状況に合わせて、柔軟に発行量を調整できる仕組み」を導入しました。この仕組みがあれば、市場が活気づいてる時は排出量を増やして、流動性を引き寄せる、市場が冷えてる時は排出量を絞って、価格の下落を防ぐといったことが可能になります。

つまり、トークンのインフレとデフレを、DAO(投票)でコントロールできるようにしているという訳です。

インフレとデフレをコントロールするのは、現実世界では中央銀行の役目です。Aerodrome Financeにおいては、ユーザーの投票(≒分散型)によって同じ役目を担える点が特徴です。

- Fedの意味

Fedは米国の中央銀行制度である「Federal Reserve System(連邦準備制度)」の略称です。日本銀行に相当する機関で、金融政策の策定や実施、金融機関の監督・規制、金融システムの安定性の維持などを担っています。

Aerodrome Finance(AERO)のメリット

AEROを使うメリットを以下の3つ解説します。

- AEROをロックすること(ステーキング)で手数料を受け取れる

- 投票権を使って自分に有利な報酬設定ができる

- 安全性が高く信頼できるDEXであること

AEROをロックすること(ステーキング)で手数料を受け取れる

Aerodrome FinanceのネイティブトークンであるAEROは預けることで手数料収入を受け取れます。

AEROトークンを一定期間ロック(使えない状態にする)することでveAEROというNFTを得られます。このNFTを保有することで、Aerodromeを利用するユーザーから発生する手数料の一部を受け取ることができます。

投票権を使って自分に有利な報酬設定ができる

AEROトークンをロックしてveAEROを保有することで、「報酬の分配先」を決定する投票に参加することができます。

Aerodrome上の各取引ペア(例:AERO/ETH、USDC/USDTなど)に対して、どれだけ報酬を割り当てるかを投票で決めるプロセスが毎週あります。

投票によって、より多くの報酬が分配されるペアが決まり、そのペアに流動性を提供している人(LP)が多くの報酬を受け取れる仕組みです。

例えば、AEROとETHのペアに流動性を提供しているとします。その場合、自分自身の利益を増やすために、「AERO/ETHペアに多くの報酬が割り当てられるように」投票することができます。

あくまで投票なので必ず報酬が増えるとは限りませんが、報酬配分を動かす仕組みに参加できることによって自分の収益を最大化するポジションを考えられるようになります。

安全性が高く信頼できるDEXであること

Aerodrome Financeは、多くの資金が集まり、安全で信頼性の高い分散型取引所(DEX)です。

AerodromeはCoinbaseが開発したBaseチェーン上で最も多くの資金を集めており、安全性や信頼性が高いと認められています。

AerodromeはBaseチェーン上の全ての資産のうち、約40%以上を占める規模まで成長しており、Baseエコシステムの中で最も重要なDEXの1つです。

仮想通貨取引所大手のCoinbaseにも上場しているので、一定の信頼性はあるといってよいでしょう。

Aerodrome Finance(AERO)のデメリット

AEROを使うデメリットを3つ解説します。

- トークンを預けると自由に使えなくなる

- 価格変動が大きくリスクがある

- 競争が激しく、他のプロジェクトに負ける可能性がある

トークンを預けると自由に使えなくなる

Aerodromeでは、トークン(AERO)をロックすると決められた期間は自由に引き出せません。

たとえば、AEROを3か月間ロックすると、「売却」「別のウォレットに移す」「流動性を供給する」などの行為は一切できません。

長期的にAerodrome Financeに投資したい人であれば問題ありませんが、短期投資を考えている人はロック期間をよく考えておいたほうがよいでしょう。

Aerodromeではロック期間を自分で設定できます。1ヶ月~最大4年まで設定できるため、自分に合った期間を選ぶようにしましょう。

価格変動が大きくリスクがある

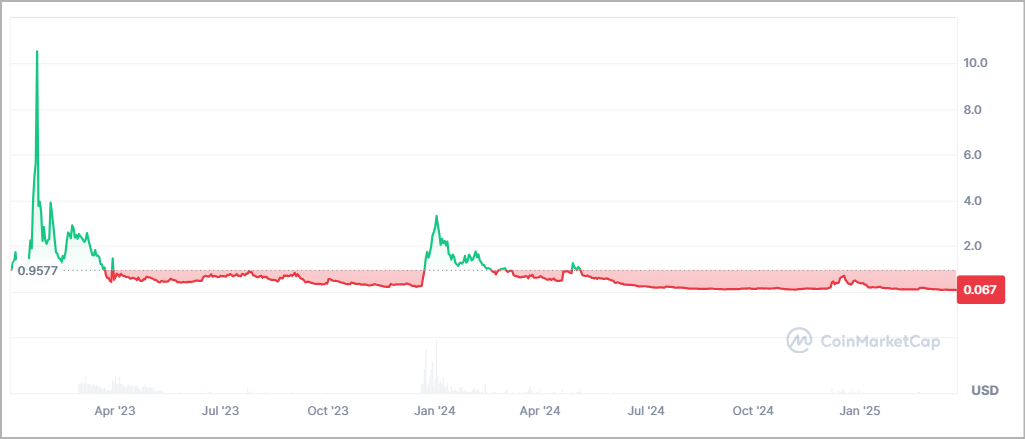

AEROトークンは価格が激しく変動します。

2024年後半のAERO価格は2ドルでしたが、2025年には0.5ドルまで下落。約4分1まで価格が変動しています。

もちろん、価格が下がることがある一方で、価格が急上昇して大きな利益を得られる可能性もあります。

ただ「価格のブレ幅」が大きい点には十分に留意しておく必要があります。

競争が激しく、他のプロジェクトに負ける可能性がある

DeFi(分散型金融)の世界では、同じような仕組みを持つ競合プロジェクトが数多く存在しており常に激しい競争が繰り広げられています。

たとえば、Optimismチェーン上で稼働する「Velodrome」は、Aerodromeと同じくve(3,3)モデルを採用しており、先行者としての実績と大きなコミュニティを持っています。さらにUniswapのような大手DEXもBaseチェーンに進出しており、手数料の安さや信頼性といった面でユーザーを引きつけています。

より高い利回りや使いやすさを提供するプロジェクトが現れると、ユーザーや流動性(預けられている資産)がそちらへ移動してしまうリスクがあります。

結果として、Aerodromeに預けられている資産が減少し、流動性が薄くなったり、veAERO保有者に分配される報酬が少なくなったり、さらにはAEROトークン自体の価値が下がる可能性も出てきます。

DeFiのプロジェクトは、継続的にユーザーから選ばれ続けなければ、生き残ることができません。Aerodromeに投資する際は、その瞬間の利回りだけではなく、「将来的にも競争に勝てるかどうか」という視点を持つことが重要です。

ほかのプロジェクトの動向も、できるだけチェックしておくようにしましょう。

AEROの将来性|今後の展開

仮想通貨AEROの将来性と今後の展開を解説します。

- 仮想通貨市場の動向と成長の可能性

- 競合プロジェクトと比較したAEROの優位性

- AERO今後の展開

仮想通貨市場の動向と成長の可能性

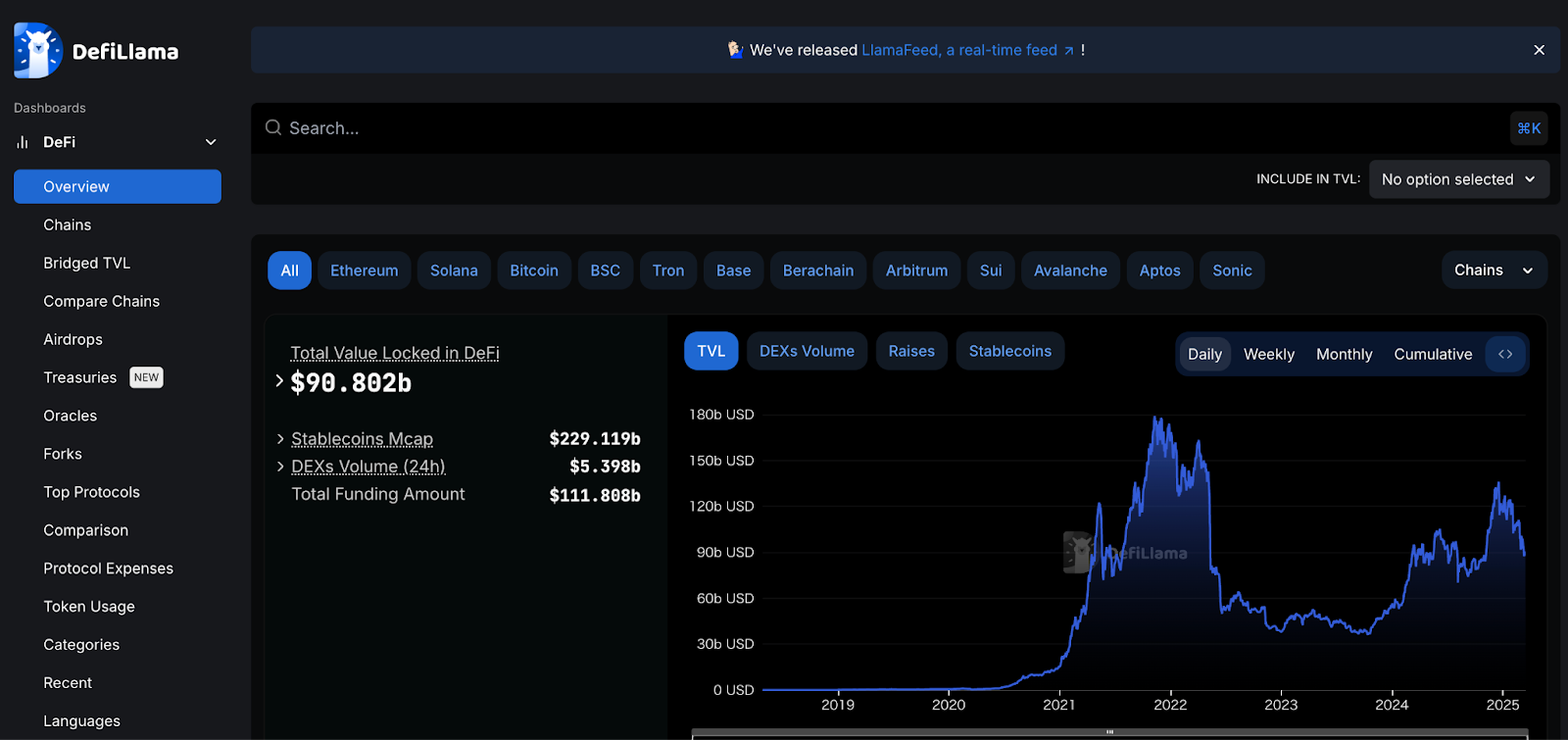

仮想通貨市場は長期的には成長が期待されている市場です。

特に、分散型金融市場は拡大傾向です。2025年現在のDeFiの総資産(TVL)は900億ドルを超えています。

AEROトークンが使われているAerodrome Financeは、Baseチェーン上で展開されています。このBaseは、米国の大手暗号資産取引所 Coinbase が開発した、Ethereumのレイヤー2(L2)ソリューションです。

EthereumのL1(レイヤー1)は高い信頼性と人気を持つ一方で、取引が集中すると「手数料(ガス代)が高騰しやすい」「取引の処理速度が遅くなる」という課題があります。

Baseチェーンはこうした課題を解決するために設計されました。「低コストでの取引」「高速な処理能力」「Coinbaseの信用力による安心感」といった特長を持ちます。

EthereumのL2エコシステムは急速に拡大しており、Optimism、Arbitrum、zkSync、Baseといった主要L2が覇権争いを繰り広げています。

Baseは、Coinbaseという強力なバックアップを持ち、個人投資家・法人・機関の利用を促しやすい立場にあります。Aerodrome(AERO)は、このBaseチェーンの“代表的DEX”としての地位を確立しつつあります。

Baseチェーンが伸びれば伸びるほど、AerodromeとAEROの需要も高まる構造になってます。

競合プロジェクトと比較したAEROの優位性

AEROは、UniswapやCurveのような大手DEXと比べても、報酬設計・ガバナンス・チェーン特化戦略の3点でユニークな優位性を持っています。

| プロジェクト | 特徴 | 主な強み | 弱点 |

|---|---|---|---|

| Uniswap | 汎用型DEX | シンプルで利用者が多い/多チェーン展開 | ガバナンスや報酬設計が弱め |

| Curve Finance | ステーブルコイン特化 | スリッページが少なく安定/veCRVによるbribe設計 | 複雑で初心者向きではない |

| AERO(Aerodrome) | ve(3,3)型DEX+投票報酬型 | ガバナンス機能が強力/Base上の代表格/流動性を自分で動かせる | まだ運営歴が浅い/競合が多い |

① veAEROによる“報酬のコントロール”

他のDEXでは、報酬はあらかじめ決められていて受け身になることが多いですが、AEROではveAEROというNFTを通じて「自分が報酬を多く受け取りたいペア」に投票することができます。

さらに、投票するだけでBribes(賄賂)と呼ばれる追加報酬が得られる仕組みもあり、ガバナンスに参加すればするほど稼げる設計になっています。

② Baseチェーンとの相性

UniswapやCurveは複数チェーンで展開されていますが、AEROはBaseチェーンに特化することで、“Base上でNo.1のDEX”という地位を狙えるポジションにあります。

実際、2025年現在のBaseチェーンTVLランキングでは上位をキープしており、Coinbaseが推進するL2の中心的存在として注目を集めています。

③ 流動性の自律分配モデル(ve(3,3))

AEROはve(3,3)モデルを採用しており、これはCurveやVelodromeでも導入されている流動性とガバナンスを融合させた設計です。

このモデルでは、ユーザーが自分に有利な方向に報酬の流れを誘導できるため、「ただ使うだけのDEX」ではなく「参加して稼げるDEX」という点は差別化ポイントになります。

ロードマップから考える今後の展開

Aerodrome(AERO)は、Baseネットワーク上の主要DEXとして2024年に大きな成長を遂げました。

特に注目されたのが、Uniswap V3型の「集中流動性」設計である「Slipstream」の導入です。少ない資金で効率よく流動性提供ができるようになり、AEROはさらに多くの資産を引き寄せることに成功しました。

2025年のロードマップでは、以下のようなアップグレードが予定されています。

| アップグレード | 概要 | 主なメリット |

|---|---|---|

| ALM V2(自動運用の最適化) | 預けた資金をリアルタイムで最適な方法に自動調整し、効率的に運用 | ・高効率な収益化 ・報酬が即時分配 ・面倒な設定不要 |

| Slipstream V2(流動性の最適配置) | 手数料の調整やペアの集中によって、流動性をさらに集めやすくする | ・取引がスムーズに ・取引量が多いペアへの流動性が強化 |

| Relay V2(報酬と外部連携の強化) | 他プロジェクトとのつながりや報酬管理を高度化するモジュール | ・報酬受取が簡単に ・外部DeFiとの接続がしやすく |

AEROの注意点・リスク

AEROはBaseチェーンという成長中のネットワーク上で展開されていて、技術的アップグレードも積極的に進めていることから将来的な成長が期待されています。

しかしその一方で、Aedrome Financeと似たプロジェクトで過去に崩壊した事例もあります。それらを元にリスクも把握しておきましょう。

2022年に話題となったSolidlyではAEROと同じve(3,3)型の報酬設計を導入していましたが、初期ユーザーが報酬を受け取ってすぐに売り抜ける動きが相次ぎ、価格が暴落。その結果、ユーザーが離脱し、エコシステムが崩壊してしまいました。

またBalancerやSaddle Financeといったプロジェクトでは、報酬が目的化されたことによって実需のない流動性が偏りました。そしてインセンティブが減った瞬間にTVL(預けられた資産)が急激に減少してしまいました。

これらの事例が示しているのは、「報酬が魅力的な間は資金が集まるが、それに依存しすぎると維持が難しい」というDeFiの構造的な課題です。

AEROも同様に、報酬によるインセンティブ設計が強みである反面、そのインセンティブが減少すればユーザーがいなくなる可能性は高いです。

もし収益を追求できる別のプラットフォームが出たときには、Aedrome Financeからユーザーが流出し、AEROの流動性が低下し、AEROトークンそのものの価値が下落する流れはあり得ます。

AEROが将来的にも競争力を保ち続けるためには「実需のある取引」「報酬以外の魅力(使いやすさ・他プロジェクトとの連携・流動性の安定性など)」を持つ必要があるでしょう。

AEROの購入方法

ここではAEROの購入方法を解説します。AEROは海外取引所もしくは分散型取引所で購入できます。

AEROの購入方法(海外取引所)

- 国内仮想通貨取引所の口座開設をする

- 国内取引所に日本円を入金する

- 国内取引所で仮想通貨を購入する

- 海外仮想通貨取引所の口座開設する

- 国内→海外仮想通貨取引所に仮想通貨を送金する

- 海外仮想通貨取引所でAEROを購入する

国内仮想通貨取引所の口座開設をする

AEROは海外取引所で購入するのですが、まずは暗号資産を準備する必要があるため先に国内暗号資産取引所を開設しておきます。

SBI VCトレードやGMOコインなどの国内取引所がおすすめです。暗号資産の出金手数料が無料なので、余計な出費をかけることなく資産を移せます。

口座開設には、本人確認書類(免許証)の提出やKYC(本人確認)の手続きが必要です。

国内取引所に日本円を入金する

口座が開設できたら、日本円を取引所の口座に入金します。

ネット銀行からの振込だと手数料が安くなる取引所が多いため、ネット銀行からの振込がおすすめです。

国内取引所で仮想通貨を購入する

海外取引所で売買する用の暗号資産を、国内取引所で調達します。

取引所の「購入」ページで希望する仮想通貨を選び日本円と交換します。送金スピードが速いXRPやPolygonがおすすめです。

海外仮想通貨取引所の口座開設する

AEROは海外の仮想通貨取引所で取引されているため、BybitやBitgetなどの海外取引所に口座を開設する必要があります。

Coinbaseは日本居住者は利用できないため、残念ですがほかの取引所を利用します。

国内→海外仮想通貨取引所に仮想通貨を送金する

国内取引所で購入した仮想通貨を海外取引所に送金します。

国内取引所の「送金」メニューから、海外取引所の受取アドレスを入力し送金手続きを行います。

海外取引所への入金方法は「Bybitの入金方法」を参考にしてみてください。

海外仮想通貨取引所でAEROを購入する

送金した仮想通貨をAEROに交換します。

海外取引所の「トレード」画面でAERO/USDTなどの取引ペアを選び、希望する価格で注文を出すことで購入できます。

AEROの購入方法(分散型取引所)

分散型取引所でAEROを購入するのは6STEPで行います。

- 国内取引所を開設する

- WEBウォレットを作成する

- 国内取引所からWEBウォレットにETHを送金する

- ETHをBaseブロックチェーンにブリッジする

- WEBウォレットを分散型取引所に接続する

- 分散型取引所でCOCOROを購入する

分散型取引所は管理者がおらず、ブロックチェーンの技術を活かしてユーザー同士で取引を行えるようにしているサービスです。

分散型取引所について知りたい方は別記事を参照ください。

国内取引所を開設する

AEROを買うための暗号資産を用意するために、まず国内取引所を開設します。

イーサリアム(ETH)を使ってトレードをするため、ETHを取り扱っている国内取引所を作る必要があります。

ETHはほとんどの取引所で取り扱いがあるためどこを選んでも大丈夫ですが、「SBI VCトレード」「GMOコイン」「BITPOINT」は暗号資産の出金手数料が無料でおすすめできます。

口座開設には時間がかかることもあるので、できればいくつかの口座開設を同時に進めておいて、早めに利用できるようになった取引所で始めるのがよいでしょう。

WEBウォレットを作成する

次にWEBウォレットを作成します。WEBウォレットは簡単にいうと、WEB上で使用できるお財布のようなものです。分散型取引所を利用する際には、WEBウォレットをサイトに接続して、WEBウォレット内にある暗号資産で取引をするというやり方をします。

AEROはBaseブロックチェーン上に存在する暗号資産です。そのため、Baseブロックチェーンに対応しているWEBウォレットを作成する必要があります。

おすすめは「メタマスク」というWEBウォレットです。メタマスクは暗号資産業界の中でメジャーなWEBウォレットで、様々なブロックチェーンにも対応しているため使い勝手が良いです。

メタマスクの作り方は別記事で詳しく解説しました。

国内取引所からWEBウォレットにETHを送金する

国内取引所で日本円を入金して、ETHという暗号資産を購入してください。

分散型取引所で使われる基軸通貨がETHなので、ETHを手元に用意する必要があります。また分散型取引所を利用する際には「ガス代」と呼ばれる手数料が発生するのですが、そのガス代を支払うためにもETHが必要になります。

国内取引所で準備したETHを自分のメタマスクに送金します。

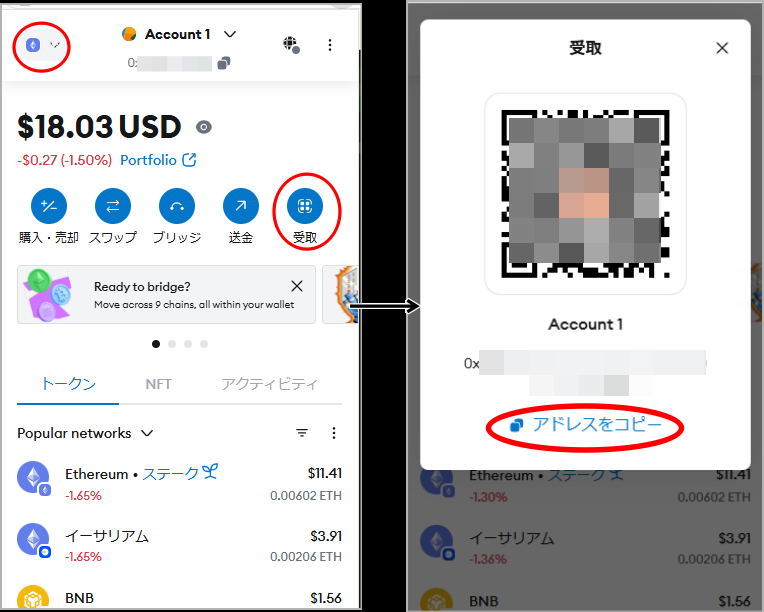

▼メタマスクウォレットのアドレス確認方法

ETHの送金先アドレスは次の手順で確認します。

メタマスクの拡張機能を押してログイン。「受取を選択→アドレスコピー」でETHの受信アドレスを入手できます。

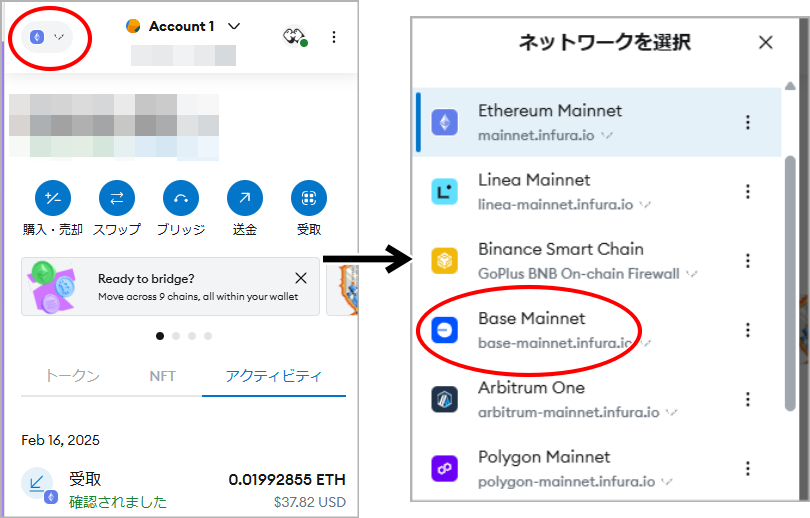

ETHをBaseブロックチェーンのETHにブリッジする

メタマスクに送ったETHは、Ethereumネットワークに存在するETHです。AEROを購入するためには、BaseネットワークにあるETHを手に入れる必要があります。

そこでEthereumネットワークのETHを、BaseネットワークのETHに変換する作業を行います。この行為をブリッジと言います。

まず「Superbridge」というサイトにいきます。

「ウォレットを接続」から「メタマスク」を選択します。

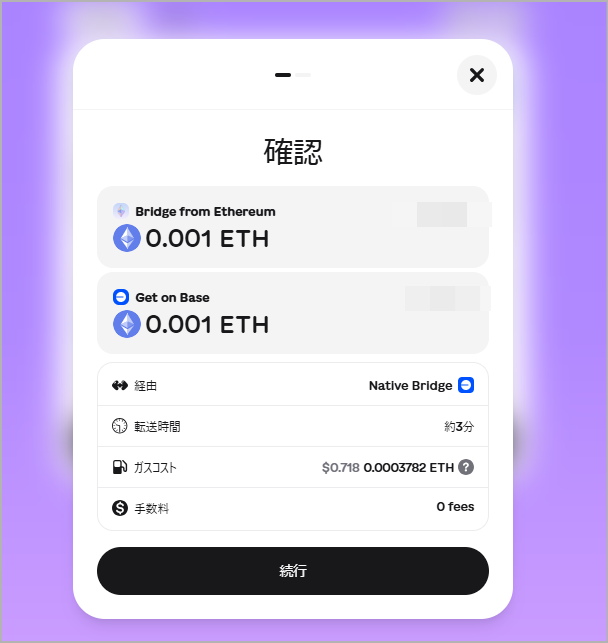

ウォレットを接続したら、交換したい数量分のETHを入力します。この時、全てのETHを入力しないようにしてください。後々でブリッジする手数料がかかるため、それを見越した数量を入れておく必要があります。

ただ数量を入力したあとに確認画面が表示されるので、この段階ではそこまで神経質にならなくても大丈夫です。数量を入力したら「ブリッジの確認」を押します。

すると、ブリッジする内容が表示されます。チェックしておきたいのはガスコスト(手数料)の箇所です。ネットワークが混雑している時間帯はガス代が上がるため、高すぎたら時間を改めてもう一度試しましょう。

特に問題がなければ「続行」をクリックします。

すると、メタマスクが自動的に起動して取引の確認画面が表示されます。

内容を確認して問題なければ「確認」を押して取引を続けます。取引が成立したら、BaseブロックチェーンのETHがメタマスクの中に自動的に入ります。

もしメタマスク内にBaseネットワークのETHが見つからない場合は、メタマスクでBaseブロックチェーンを見れない状態になっている可能性があります。

その場合は、メタマスクの画面左上から、Baseブロックチェーンを追加するようにしてください。

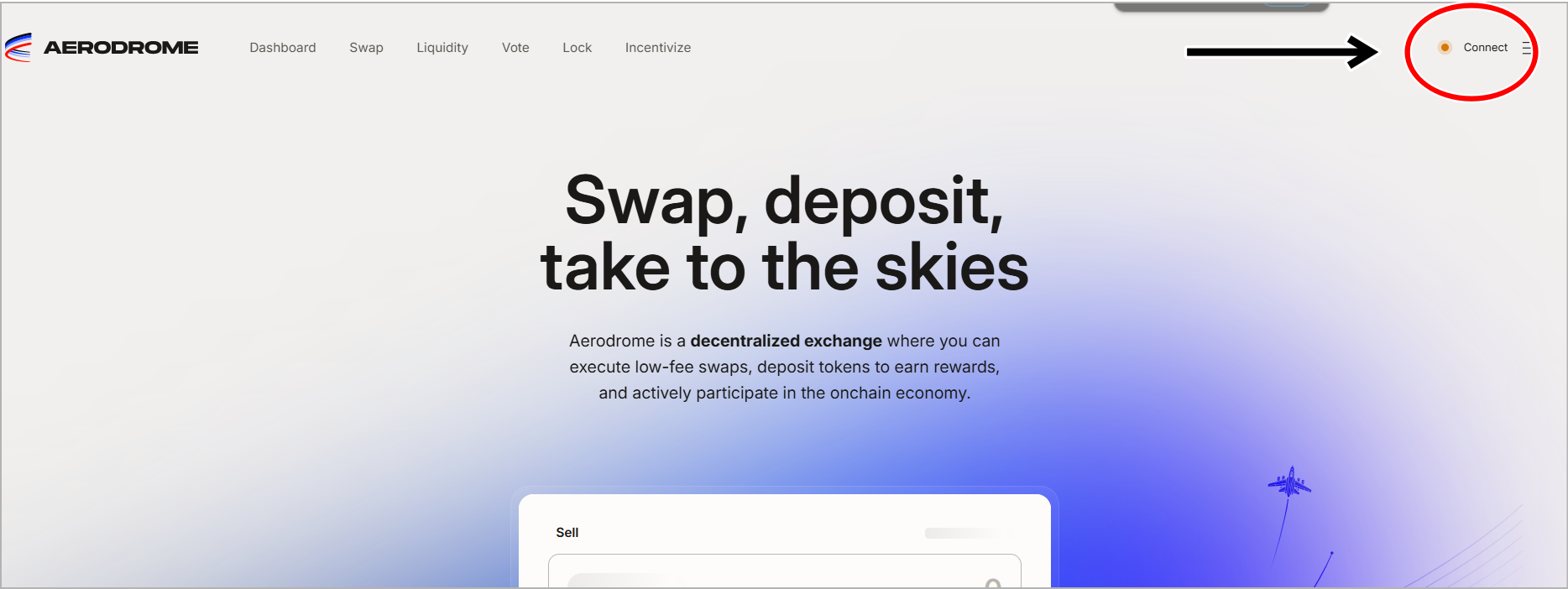

WEBウォレットを分散型取引所に接続する

Aedrome Financeにアクセスしたら画面右上にある「Connect」を選択します。何のWEBウォレットを接続するか聞かれるため、「Browser Wallet→Metamask」を選択してください。

「メタマスクをuniswapに接続してもよいですか?」という内容の確認画面が表示されるので「Confirm」を選択。これでWEBウォレットが分散型取引所に接続できた状態になります。

分散型取引所でAEROを購入する

あとはAEROを購入するだけです。

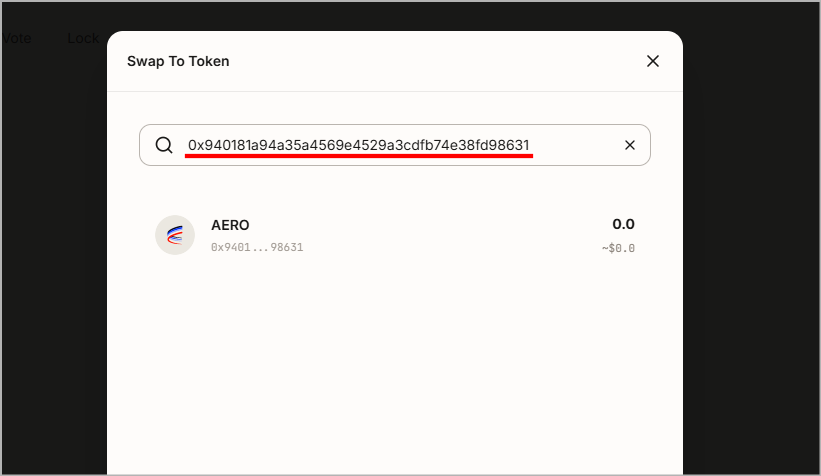

購入する際には、同じ名前のトークンと間違えて買わないようにコントラクトアドレスを入力して確認するのがおすすめです。

コントラクトアドレスとは全ての暗号資産に振られている固有のアドレスのことです。AEROのコントラクトアドレスは次の通り。

CA:0x940181a94a35a4569e4529a3cdfb74e38fd98631

このアドレスをUniswapのトークン検索欄にコピペします。

すると、一つだけ暗号資産が表示されるはずです。ここで表示されるあEROが公式の暗号資産です。

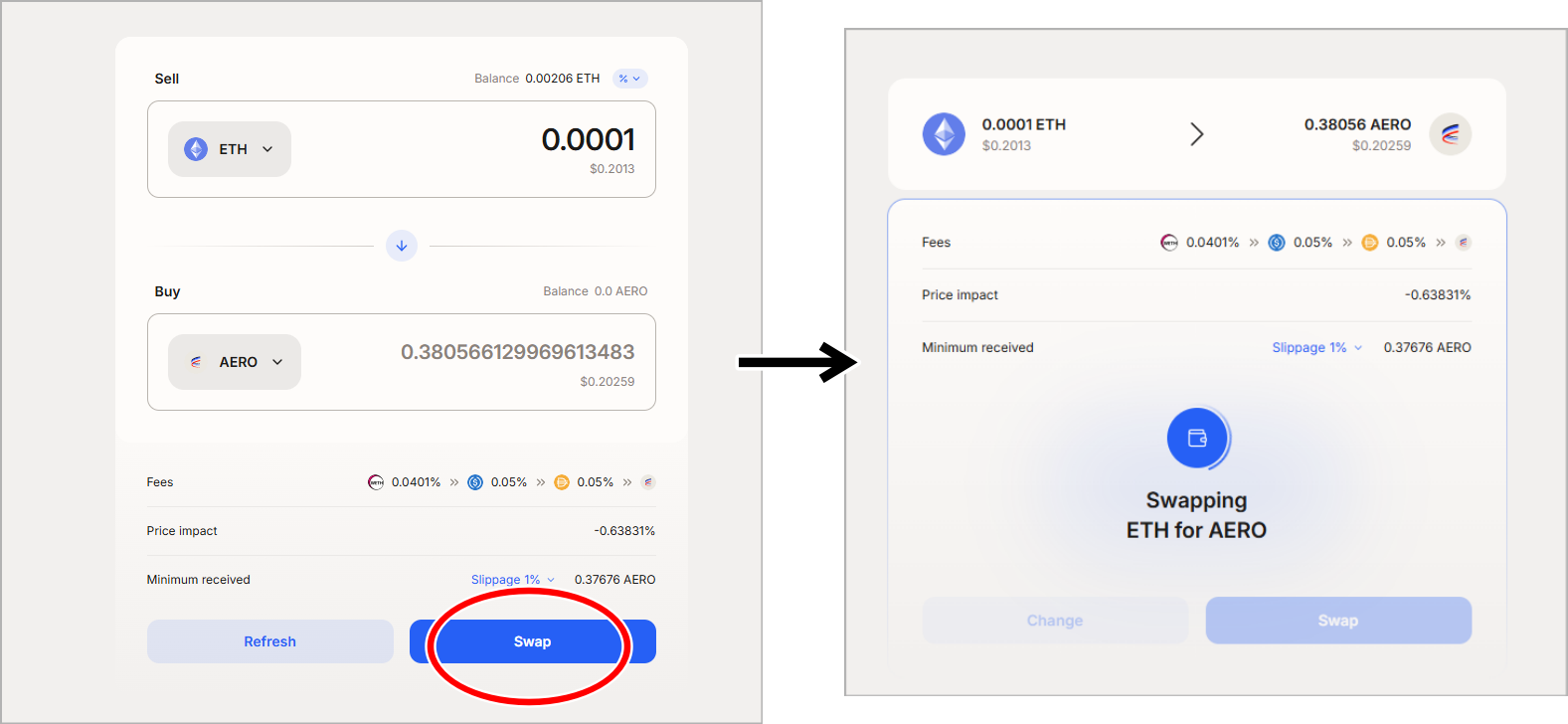

送金元をETHにして送金先を「AERO」に設定します。購入したい数量分のETHを入力して「レビュー」を押すと、さらに確認画面が表示されるので「スワップ」を押します。

この段階ではまだ取引は成立していません。

スワップをタップすると、自動的にメタマスクが開きます。

ここで取引内容の確認を行います。どれくらいのAEROを入手できる予定なのか、支払うETHはいくらなのか、ネットワーク手数料(ガス代)はどれくらいか。

すべての内容をチェックして、問題なければ「確認」をクリックします。取引注文が送信されて、特に問題がなければ「Swap Confirmed!!」という表示が出てきて取引が成立します。

ここまでできたら、AEROを入手できているのでメタマスクの資産を確認してみてください。

Aerodrome Financeでの運用方法

Aerodrome Financeでは、AEROトークンを活用して収益を得る方法が複数存在します。代表的な3つの運用方法を紹介します。

| 運用方法 | 内容 | 特徴 |

|---|---|---|

| 1. ステーキング(veAERO) | AEROを一定期間ロックして報酬を得る | 安定報酬+投票権がもらえる |

| 2. 流動性提供(LP) | ペア資産を預けて手数料&AERO報酬を得る | 高報酬だがILリスクあり |

| 3. ガバナンス投票 | 報酬の配分先を投票でコントロール | 戦略次第で収益最大化 |

AEROのステーキング(veAERO)

もっとも基本的な運用方法は、AEROトークンをステーキング(=ロック)して、veAEROというNFTトークンに変える方法です。

veAEROを保持することで次のような報酬やガバナンス権を得られます。

- Aerodromeで発生する取引手数料の一部

- 投票による報酬(Bribe)

- AERO報酬の配分先を決定できるガバナンス参加

Aedrome Financeでのステーキングは、AEROを一定期間使えなくする代わりに報酬を得る仕組みです。そのためロック中は引き出し不可となります。

まずは短期間(例:1〜3か月)で少額ロックして様子を見るのがいいかもしれません。

流動性提供(LPトークン)

流動性提供(LP)とは、取引ペアで資産を預けてスワップ手数料やAERO報酬を受け取る運用方法です。

たとえば、「AERO/ETH」や「USDC/DAI」などのプールに資産を提供すると次の報酬を得ることができます。

- スワップ手数料:トレーダーの取引から発生する手数料

- AERO報酬:流動性マイニングとして分配されるインセンティブ

注意点としては、LP提供にはインパーマネントリスク(IL)と呼ばれるリスクがある点です。インパーマネントリスクとは「値動きによって、預けてた方が損する現象」のことです。

インパーマネントリスクとは▼

インパーマネントリスクは、DeFiで流動性供給をした時に起こる損失リスクのことです。

インパーマネント(impermanent)は”一時的”を意味します。直訳すると一時的なリスクですね。

何が一時的なリスクなのか説明します。

まずDeFiで流動性供給をするときは、2つの通貨ペアを預け入れます。例えば「AERO/USDC」であれば、それぞれ50:50になるように資産をDeFiに預け入れます。市場に流動性を供給してあげる代わりに、手数料や取引所トークンを報酬で貰えるというのが流動性供給を使った稼ぎ方です。

ここで問題になるのが、流動性供給の仕組みの中では価格変動によって「ただ保有しているだけよりも損する可能性がある」ということです。具体例を見てみましょう。

流動性供給した時の状況

- AEROの価格:1AERO = $100

- USDCの価格:1USDC = $1

- 預け入れる枚数:1AERO + 100USDC = 合計$200

ケース①:AEROの価格が変わらない場合(リスクなし)

- AERO価格:$100のまま。

- プール内の資産バランスはそのままだから、資産はAERO 1枚 + USDC 100枚(合計$200)

ケース②:AEROの価格が上昇した場合(インパーマネントロス発生)

- AEROの価格が$200に上がったとする。

- 流動性プールは、AEROとUSDCの価値を常に均等(50:50)に保つ。

→プール内のAEROの枚数が減り、USDCが増える。 - 資産の内訳

AERO:0.707枚(約$141)

USDC :141枚(約$141)

合計:$282 - もし、流動性供給をしていなかったら?

AERO:1枚 ($200)

USDC:100枚($100)

合計:$300

せっかく利益を見込んで流動性供給をしたのに、ただ保有していただけの方が利益が出るパターンがあります。これをインパーマネントリスクと言います。

ではなぜインパーマネント(一時的)というのかといえば、上記例においてはbbSOLの価格が戻ればインパーマネントロスが解消されるからです。損失が確定するのは、流動性プールから資金を引き出した時です。

なので、一時的には損失をしているように見えるけど、価格が調整されれば損失は無くなる。だからインパーマネント(一時的)リスクという訳です。

価格が急激に動いたときなんかはインパーマネントリスクが生じる可能性があります。

ガバナンス投票(veAERO活用)

veAEROを保有していると、どの取引ペアにどれだけの報酬を配分するかを自分で投票して決定することができます。この仕組みによって、自分が流動性を提供しているプールに投票し報酬を増やすという運用が可能になります。

- AERO/ETHプールにLPを提供 → 同プールに投票 → 自分の報酬が増える

- 安定したペア(USDC/DAI)に投票 → 市況が悪くても安定収益

- Bribe報酬が付いているプールに投票 → 追加の報酬を獲得

このような戦術を組み合わせることで、報酬の最大化とリスク分散を同時に狙うことができます。

【お知らせ】

仮想通貨の購入やNFTの売買には国内取引所の開設が必要です。

当サイトでは国内全ての取引所を調査して「おすすめの国内仮想通貨取引所」を出しています。記事では各取引所ごとのお得なキャンペーンも記載しています。よろしければご覧ください。

ほかにも「海外のおすすめ仮想通貨取引所」も紹介しています。

海外仮想通貨取引所は国内では買えないアルトコインがあったり、取引を有利に進められるボーナスがあったりと国内取引所とは違った使い方ができます。