Eigenlayer(アイゲンレイヤー)ってどんな仮想通貨?特徴と将来性を解説!

Eigenlayer(アイゲンレイヤー)はBinance、Coinbase、Bybit、HTXなど世界の主要な仮想通貨取引所に同時上場した仮想通貨です。

上場日の2024年10月1日には「久々のビッグ上場だ」とSNSで話題を集めました。

それではEigenLayerはどんな仮想通貨なのか?

本記事では「アイゲンレイヤーってなんなの?」「どうすごいの?」「買っておくべき?」などの疑問に応えたいと思います。

- 想定年利10%以上の仮想通貨運用

- 各種手数料が無料

- 500円から仮想通貨を買える

- SBIグループの運営で安心感◎

Eigenlayer(アイゲンレイヤー)とは?

まずはEigenlayer(アイゲンレイヤー)の基本情報を見ていきましょう。

| 名称 | Eigenlayer(アイゲンレイヤー・エイゲンレイヤー) |

| ティッカーシンボル | EIGEN |

| 公式URL | Eigenlayerの公式サイト |

| ホワイトペーパー | Eigenlayerのホワイトペーパー |

| 価格 | $3.51 |

| 時価総額 | $654,853,181 |

| 時価総額ランキング | 100位 |

| 対応ネットワーク | Ethereum |

| 仮想通貨取引所 | ・Binance・Bybit・Bitgetなど |

| 公式SNS | ・X(Twitter)・Discord・Youtube |

EigenLayerは上場からわずか一週間で時価総額100位にランクインしました。市場の注目度が伺えます。

2024年10月1日には世界の主要な仮想通貨取引所に同時上場(参考)。2024年に上場した仮想通貨の中でも最大規模の注目を集めました。

- Binance

- Bybit

- HTX

- Coinbase

- Bitget

- KuCoin

- Kraken

- MEXC

- BingX

- Gate.io

- OKX …etc

Eigenlayerは「EigenLabs(アイゲンラボ)」という米国の企業が運営しています。EigenLabsはAndreessen HorowitzやCoinbase Venturesなどから資金調達を行っている点からも信頼性の高い企業です。

Eigenlayerの特徴

様々な暗号資産銘柄が存在する中で、Eigenlayerのなにがそこまで革新的なのでしょうか?

Eigenlayerの「リステーキングシステム」と「モジュラーセキュリティ」という大きな特徴を説明してます。

リステーキングシステム

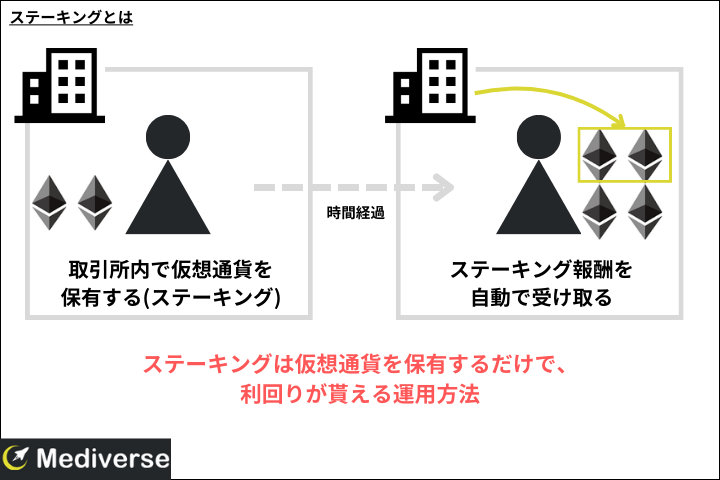

イーサリアムをはじめとした多くの暗号資産には「ステーキング」という仕組みがあります。

ステーキングとは、銘柄を保有しているだけでネットワークの保護や維持に貢献しているとして、毎月少量のトークンを受け取れる仕組みです。

EigenLayerはステーキングされたトークンをさらにもう一段階ステーキングします。この仕組みを「リステーキング」と言います。

リステーキングはユーザーにとっては受け取れるステーキングトークンの報酬を増やせます。プロダクト制作側にとっては初期の開発費用を抑えられます。

このようにユーザー・プロダクト双方にメリットをもたらすのがリステーキングです。

モジュラーセキュリティ

モジュラーセキュリティとは、ブロックチェーンシステムをモジュール(部品)ごとに分けて個別に管理、運営するシステムです。

全体をひとつのシステムとして扱うのではなく、構成要素を分業させて様々なメリットを得ます。

大きなメリットがセキュリティ面です。個々のモジュールで問題が発生したり、外部から攻撃を受けたとしても被害を全体に広がるリスクを減らせます。

また利用者が増えすぎることで遅延や混雑が起きるスケーラビリティの問題に対しても、モジュールを追加することで対応できます。

モジュラーセキュリティがあるおかげで柔軟な運営が可能になります。

結局、Eigenlayerってなにが革新的なの?

Eigenlayerについて知る上で絶対に外せないのが「リステーキング」です。

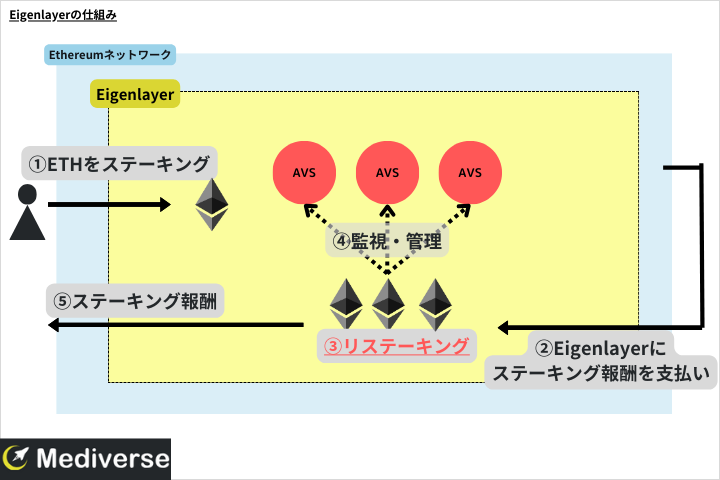

リステーキングについて図を用いて解説しましょう。

革新的な「ステーキング報酬二重取り」システム

Eigenlayerが革新的な点は「ステーキング報酬のニ重取り」が出来るようになった点です。

従来のEthereumステーキングでは1つのネットワークから得られるステーキング報酬だけを受け取ります。

しかしEigenlayerでリステーキングすれば複数のネットワークからステーキング報酬を受け取れます。

・Ethereumネットワークからのステーキング報酬

・Eigenlayer上で動くAVSからの追加報酬

2種類の報酬を受け取る仕組みは次の通りです。

①ユーザーがEigenlayerにETHを預ける

②EthereumネットワークからEigenlayerにステーキング報酬が一度支払われる

③Eigenlayer上で、②で受け取ったステーキング報酬を再度ステーキングされる(リステーキング)

④Eigenlayer上で稼働するプログラム(Actively Validated Services)は、③でステーキングされたETHを元にAVSの取引を管理・担保する

⑤AVSの管理・維持に協力してくれたお礼として、ユーザーは追加の報酬を受け取れる(二重報酬)

図内の「AVS」は見慣れない単語かと思いますが、AVSは「Actively Validated Services」の略で、直訳すると「積極的に検証されたサービス」となります。

Eigenlayer上で動作する、DAppsよりもさらに小さい単位のプロジェクトと考えていただければOKです。

リステーキングを銀行金利に例えて解説

リステーキングを身近な例で考えてみましょう。

全体の流れを銀行口座と利子に例えて解説します。

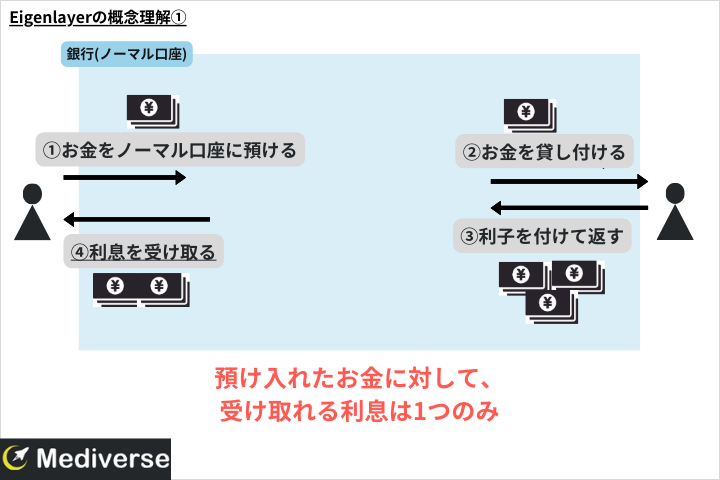

イーサリアムネットワークが銀行なら、従来のステーキングはノーマル口座、Eigenlayerはハイパー口座に例えられます。

▼ノーマル口座(従来)の動き

①ユーザーは銀行のノーマル口座にお金を預ける

②銀行はノーマル口座で預かったお金をもとに、他の人や企業にお金を貸し付ける

③資金を借りたユーザーは利子を付けて返済する

④ユーザーは預けた金額に相当する利息をもらう

銀行にお金を預金したユーザーが受け取れるのは銀行からの利子だけです。

これが通常の預金の動きですね。

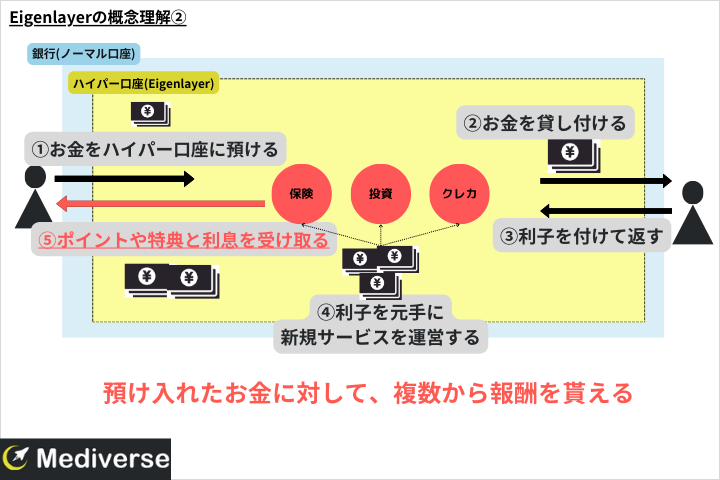

次にハイパー口座(Eigenlayer)に預金した場合の動きです。

▼ハイパー口座(Eigenlayer)の動き

①ユーザーは銀行内にあるハイパー口座にお金を預ける

②銀行はノーマル口座で預かったお金をもとに、他の人や企業にお金を貸し付ける

③資金を借りたユーザーは利子を付けて返済する

④銀行はユーザーに貸し付け得て得た利息を元に、金融サービスをほかにも展開する(保険、投資、クレジットカード←これらがAVSにあたる)

⑤ユーザーは銀行に預け入れた分の利息と、銀行が金融サービスで儲かった金額に相当する利息を二重で受け取ることができる

ハイパー口座の場合、銀行は預金された利子を元手にして保険、投資、クレカなど二次的なサービスを運営するようになっています。

これらのサービスはEigenlayerでは「AVS」と呼ばれています。

この場合、最終的にユーザーが得られるのは①元々貰える予定だった銀行からの利子②二次的なサービスで得られるポイントや特典の二つです。

報酬の二重取りができるというわけですね。

Eigenlayerの仕組みだとユーザーにとっても、プロダクト側(Dapps)にとってもメリットがあります。

▼ユーザーのメリット

- ETHをステーキングすることで複数の報酬を得られる

- AVSが設定する独自トークンや、Eigenlayerのガバナンストークンを獲得できるチャンスがある

▼プロダクト側のメリット

- Eigenlayer上のETHを間借りできるためゼロから資金調達を行なわくて済む

- Eigenlayerでサービスのセキュリティを維持しつつ運営ができる

- サービスを早々にローンチできる

デメリットは、この機構が破綻するとETHのステーキング報酬分もEigenlayerから得られる報酬分もどちらも失う可能性があるということです。

先程の例だと、銀行が潰れた結果、そこが運営するポイントや特典が使えなくなるということですね。

またよく言われるリスクはEigenlayerを利用するプロダクトばかりになって、中央集権化してしまうということです。大量ステーキングを行う人に権力が集中することで、分散化運営が行えなくなってしまう懸念があります。

Eigenlayerのこれまでの動き

Eigenlayerのこれまでの動きを解説します。

Eigenlayerには長い歴史はなく、2024年にメインネットが開始されたプロジェクトです。そのため、今のうちに通貨を購入するなどのアクションを起こしておくと、利益を得られる可能性があります。

2021年にEigenLabsが設立された

Eigenlayerの開発・運営をしているEigenLabsは、2021年にワシントン大学の教授であるSreeram Kannan(スリーラム・カノン)氏によって設立されました。

その後、2023年3月にテストネットがローンチされ、2024年4月にイーサリアム上でメインネットがローンチされました。

そして2024年5月3日にEigenlayerのガバナンストークンとして「EIGEN」がローンチし、エアドロップによりアーリーアダプターにトークンが渡されました。

2024年10月1日に世界の仮想通貨取引所に同時上場

エアドロップされたトークンはロックされ、販売できない状態でしたが、2024年10月1日にロックが解除され、トークンが市場に出回る形になりました。

このアンロックに合わせて、Binance,Coinbase,Bybit,HTXなど世界の主要取引所に上場され、誰でも購入が可能になりました。

アンロックされるとアーリーアダプターが一斉に売却し、暴落する心配をしてしまいますが、解除されるのは毎月4%ずつであり、2027年9月に全てのトークンのロックが解除されます。

アンロック時点でのTVL(Total Value Lockd/ロックされている通貨の時価総額)は約1兆4400億円とされており、その規模の大きさを伺えます。

2024年10月4日に約8億円が不正流出

2024年10月1日に満を持してアンロック、上場されたEigenlayerでしたが、その数日後の10月4日には、トークンの不正流出のニュースが流れます。

10月4日に、約550万ドル(約8.2億円)に相当する、およそ167万枚のEIGENトークンが不正流出してしまいます。

あるトークンを保管先へ移そうとするメールが悪意ある攻撃者によって侵入されたと説明されています。

公式X(旧Twitter)は以下のようにコメントしています。

一部翻訳:盗んだトークンの一部は既にロックされており、この侵入は広範囲のエコシステムには影響を及ぼしていない。

このように、Eigenlayerのシステムに問題が起きたわけではなく、今後の運営に大きな影響はないとしています。

Eigenlayerの価格動向は

取引所上場の2024年10月1日から、本記事執筆時点(10月10日)までのチャートです。

仮想通貨の価格をチェックする期間としては10日間は短すぎるのでなんとも言えませんが、アンロック直後に暴落する可能性もあった中、価格を維持しています。

Eigenlayerの今後・将来性は?

半年に及ぶ資金のロック期間を経てのアンロックだったため、売り圧力が高まり、暴落する可能性があり、しかも資金流出による信頼の低下など懸念点が多かったですが、アンロック時点まで価格は戻りました。

懸念点がある中でいち早く価格が回復したところから、Eigenlayerへの期待感が伺えます。

今後はアーリーアダプターの保有するトークンが毎月4%ずつアンロックされて高まる売り圧力とEigenlayerへの期待感とのせめぎ合いになることが予想されます。

またリステーキングという革新的なシステムが、どこまで市場に受け入れられるかが将来性を決めるでしょう。

Eigenlayerは十分に投資価値があるため、ポートフォリオの一部に組み込むのはおすすめです。

しかし未知数の部分も多いため、あまりにも多くの資金を投入する場合は慎重になる必要があります。

Eigenlayerを購入できる取引所は

Eigenlayerを購入する場合はBybitがおすすめです。

Eigenlayerは多くの取引所に上場されましたが、その全てが海外の取引所です。

日本からは利用できない海外の暗号資産取引所は多く、BinanceやCoinBase、HTXなどは、日本国内からは利用できません。

しかしBybitは日本からもアカウントを作り、普通に利用することができ、Eigenlayerを含む多くの暗号資産の取引が可能です。

Bybitは、登録するだけでボーナスがもらえるなど嬉しい点も多いため、ぜひBybitのキャンペーンの記事をチェックしてくださいね。

【お知らせ】

仮想通貨の購入やNFTの売買には国内取引所の開設が必要です。

当サイトでは国内全ての取引所を調査して「おすすめの国内仮想通貨取引所」を出しています。記事では各取引所ごとのお得なキャンペーンも記載しています。よろしければご覧ください。

ほかにも「海外のおすすめ仮想通貨取引所」も紹介しています。

海外仮想通貨取引所は国内では買えないアルトコインがあったり、取引を有利に進められるボーナスがあったりと国内取引所とは違った使い方ができます。

- 想定年利10%以上の仮想通貨運用

- 各種手数料が無料

- 500円から仮想通貨を買える

- SBIグループの運営で安心感◎