仮想通貨の確定申告は『Gtax』にお任せでOK!使い方や評判を解説

暗号資産(仮想通貨)の取引高は年々増加し、個人でも大きく利益を出している人は多いです。

Bitcoin(BTC)などの売買で一定額以上の利益が出た場合は、1年分の損益を計算し、確定申告をしなければいけません。

複数の通貨を購入している場合の損益計算は非常に難しく、エクセルなどを使用しても計算に多くの時間がかかります。

本記事では、確定申告に必要な損益計算を自動で行うソフト「Gtax」の使い方を紹介します。

料金プランやGtaxをおすすめする理由、実際に使用しているユーザーの感想も紹介しますので、ぜひ最後までご覧ください。

- 想定年利10%以上の仮想通貨運用

- 各種手数料が無料

- 500円から仮想通貨を買える

- SBIグループの運営で安心感◎

Gtaxとは?

Gtaxは、株式会社Aerial Partners(エアリアル・パートナーズ)が開発している、暗号資産(仮想通貨)の損益計算を自動化するソフトです。

国内取引所だけでなく、海外の取引所や暗号資産(仮想通貨)関連サービスのデータを取り込み、1年分の損益を自動で計算してくれます。

年間の取引件数ごとに料金プランが分かれており、多くの税理士事務所でも使用しているので安心できるサービスです。

確定申告にGtaxがおすすめの理由

確定申告にGtaxがおすすめの理由を3点紹介します。

- 損益計算を自動で行うソフト

- 税理士が使用しているソフト

- 丁寧なカスタマーサポート

損益計算を自動で行うソフト

暗号資産(仮想通貨)は通貨の種類が多く、レンディングやNFTの売買をした場合、どうしても損益計算が複雑になってしまいます。

Gtaxを使用すると、暗号資産(仮想通貨)の売買や通貨同士の交換といった取引を自動で計算してくれるので、非常に便利なサービスです。

国内の主要な取引所はもちろん、Binance(バイナンス)やbybit(バイビット)などの海外の取引所にも対応しています。

また、対応していない取引所やNFTの売買、ギブアウェイやエアドロップ(無料プレゼント)などの取引記録も、手動で作成した記録を取り込めます。

取引所からダウンロードしたファイルをアップロードするだけで計算を行ってくれるので、暗号資産投資をはじめたばかりの初心者でも使いやすいサービスです。

税理士が使用しているソフト

Gtaxは100を超える税理士事務所が採用しており、多くの税理士も使用しています。

暗号資産(仮想通貨)の売買以外にも

- マイニング

- ハードフォーク

- IOCへの参加

- 第3者との取引

などの複雑な計算を自動で行えることが、税金のプロも使用する理由です。

Gtaxは最新の税法に合わせて自動でアップデートし、取引履歴のデータは税務調査にも使用できます。

税理士が使用しているサービスなので、安心して使用できるでしょう。

丁寧なカスタマーサポート

Gtaxを運営するAerial PartnersのWEBサイトには

- Gtaxの使用方法

- 暗号資産(仮想通貨)の税金計算方法

- 取引履歴のダウンロード方法

など、損益計算に必要な情報が多く掲載されています。

また、お問い合わせへの対応も早く「丁寧にサポートしてくれる」といった声も多いです。

Gtaxの使い方

Gtaxの使い方を、実際の画面を参考に解説します。

損益計算を確認するまでの手順は、以下の通りです。

- Gtaxのアカウントを作成

- 暗号資産取引所で取引記録をダウンロード

- 取引履歴をGtaxにアップロード

- 損益計算を確認

- 計算結果を確定

Gtaxのアカウントを作成

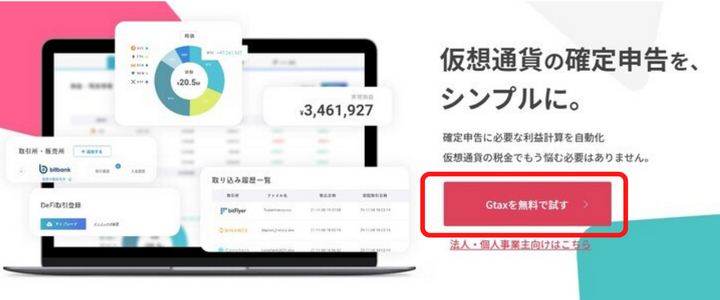

まずは公式サイトからアカウントを作成します。

「Gtaxを無料で試す」をクリックし

- メールアドレス

- パスワード

を入力してください。

登録したメールアドレスに確認メールが届くので、メールに記載してあるURLをクリックして本登録を行います。

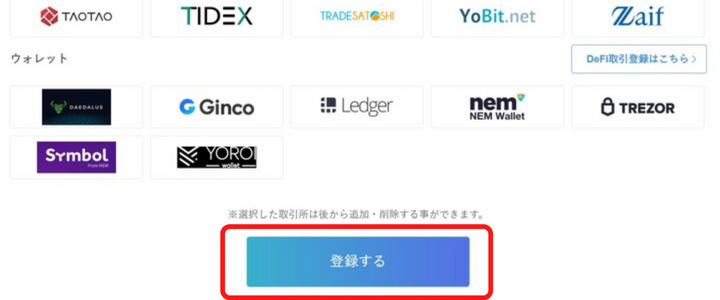

ログイン後は使用している取引所を選択する画面が出てきますので、現在使用している取引所やサービスを選んでください。

取引所はあとから追加することも可能です。

暗号資産取引所で取引記録をダウンロード

アカウントを作成したら、各取引所の取引記録をダウンロードします。

損益計算に必要な主な取引記録は、以下の通りです。

- 入出金履歴

- 年間取引履歴

- レバレッジ取引履歴

- つみたて取引履歴

- レンディング履歴

取引所ごとに取引記録の呼び方が異なり、ダウンロード方法も違います。

Gtaxを運営しているAerial Partnersの公式サイトを参考にして、利用しているすべての取引所から取引記録を取得してください。

取引履歴をGtaxにアップロード

メニュー左側にある「データ取り込み」をクリックして、ダウンロードした取引記録をアップロードします。

すべての取引記録をアップロードしないと、正確に損益計算ができないので注意してください。

複数の取引所を使用している場合は「取引所を選択する」をクリックして、使用している取引所を登録しましょう。

同様に

- ウォレットの追加

- DeFi取引登録

からも取引記録をアップロードできます。

取引所を使用しない

- IOC

- マイニング

- ハードフォーク

- 友人への送金

などの取引は、共通フォーマットを使用してください。

エクセルやスプレッドシートで入力し、完成したら「共通フォーマットを取り込む」からアップロードします。

初めてGtaxを利用するときは、取引開始から最新の取引まですべての取引記録をアップロードしてください。

また、取引所によっては、zipファイルでダウンロードされる場合があります。

Gtaxはzipファイルのままだとアップロードできませんので、必ず解凍してからcsvファイルでアップロードしてください。

損益計算を確認

損益計算は自動で行われます。

左側のメニューにある「ポートフォリオ」をクリックし、内容を確認してください。

画面右上にある

- 総平均法

- 移動平均法

を選択すると、自動で損益の結果が表示されます。

国内の暗号資産取引所しか利用しておらず、年間の取引記録が100件以下の場合は無料で計算結果が確認できます。

取引件数によって利用料金が変わりますので、それぞれにあったプランを選んでください。

計算結果を確定

取引通貨の数や損益計算結果に問題がなければ「計算が完了した方はこちら」をクリックします。

年間を通して20万円以上の利益が出た場合は、確定申告が必要です。

最後に画面上部にある「未確定」をクリックします。

1月から12月までのすべての情報をアップロードし、問題がなければ「20OO年度の計算結果を確定する」をクリックしてください。

左側のメニューにある「ポートフォリオ」から「詳細な情報をダウンロード」をクリックすると、損益計算がダウンロードできます。

この損益計算結果は確定申告や税務調査で使用しますので、大切に保管しましょう。

詳しい使用方法等がわからない場合は、Gtaxのサポートセンターに問い合わせをしてください。

Gtaxの評判

Gtaxの評判を、良い評判と悪い評判に分けて紹介します。

利用するときの参考にしてください。

損益計算が簡単

Twitterを見ていると、Gtaxは損益計算が簡単で便利という意見をよく見ます。

暗号資産(仮想通貨)の損益を計算するには

- 通貨を売買したときの金額

- エアドロップやギブアウェイで通貨を入手したときの金額

- レンディングやステーキングで受け取った利子の金額

など、多くの情報が必要です。

複雑な計算を自動でしてくれるので、ユーザーからの評価は高いです。

無料プランがあるので便利

Gtaxは、年間の取引件数が100件以下の場合は、サービスを無料で使用できます。

年間100件の取引は、1ヶ月あたりにすると約8回です。

毎月の取引が多くないユーザーからは「料金を払わなくてもサービスが利用できるので便利」といった評判が多く聞かれます。

取引件数が多いと料金が高い

一方で、取引件数が多いと料金が高いといった意見もあります。

毎日Bitcoin(BTC)を積立投資している場合は、最低でも年間365回の取引件数となり、利用料金は16,500円です。

Gtaxは料金を支払わないと、すべての情報が見られません。

「利益が20万円もなく確定申告が不要なのに、Gtaxに料金を払いたくない」といった意見もありました。

Gtaxの料金プラン

Gtaxの料金プランは、暗号資産(仮想通貨)を取引した件数によって値段が変わります。

固定料金のサブスクリプションサービスではなく、1年ごとに支払う料金が変わってくるので注意してください。

年間の取引件数が100件以下の場合は無料でサービスを利用できます。

取引件数が多くなるごとに金額は上がっていき、50万件の取引まで対応が可能です(50万件を超える場合は見積もりが必要)

詳しい料金プランは、以下の画像で確認してください。

例えば2022年度の損益記録の計算と2021年度の計算を1度にする場合は、年度ごとに料金を支払います。

2021年度の取引件数が350件、2022年度の取引件数が1200件だった場合

- ミニマムプラン 8,250円

- ライトプラン 16,500円

この2年度分を足した24,750円(税込)を1度に支払います。

暗号資産(仮想通貨)の税金を計算するときは、通貨を取得した時点の金額が必要です。

取引開始までさかのぼって、すべての年の計算をしてください。

また、海外の取引所やDeFi(分散型金融)を利用している場合は、無料プランでは対応できません。

取引件数を確認し、ライトプラン以上に申し込んでください。

GtaxのよくあるQ&A

Gtaxに関するよくある質問を、2点紹介します。

会計ソフトとあわせて使用できますか?

Gtaxで損益計算した金額は、会計ソフトでも使用できます。

会計ソフトで確定申告書を作成し、「雑所得」の詳細記入ページに金額を入力します。

暗号資産(仮想通貨)を購入するために使用した

- パソコンの購入費用

- インターネット回線費用

- 暗号資産(仮想通貨)に関する書籍代

などは、必要経費として認められる場合があります。

確定申告前には、税務署や税理士に確認してください。

暗号資産(仮想通貨)の税金を申告しないとどうなりますか?

税金を申告しなかった場合には、延滞税や過少申告加算税の対象となり、本来納める税金よりも多く支払う必要があります。

無駄な税金を支払わないように、きちんと損益計算をして確定申告をしてください。

また、手元に現金がなく税金の支払いができない場合は、税務署に相談しましょう。

納税の猶予が認められる場合もあるので、早めに相談してください。

Gtaxに関するまとめ

Gtaxの使い方や料金プラン、おすすめする理由を紹介しました。

取引履歴をアップロードするだけで損益計算ができ、取引件数が100件以下の場合は無料で使用できるサービスです。

暗号資産(仮想通貨)の所得は雑所得に分類され、1月1日から12月31日の1年ごとに損益を計算します。

年をまたいだ時点で利益が確定しますので、12月31日までには必ず損益計算を行って確定申告に備えてください。

※注意事項

暗号資産(仮想通貨)やNFT、DeFiにかかわる税務上の取り扱いには、明確なルールが決まっていない場合があります。

年間の所得が20万円を超えて確定申告が必要な場合は、税理士や税務署に確認してください。

また、暗号資産(仮想通貨)の所得は雑所得に分類されます。

雑所得が1円以上ある場合は住民税の申請が必要になりますので、市町村役場に問い合わせてください。

- 想定年利10%以上の仮想通貨運用

- 各種手数料が無料

- 500円から仮想通貨を買える

- SBIグループの運営で安心感◎